2022年上半年,锂电产业链原材料价格飞速上涨的情况屡屡引发行内人士热议,甚至因价格涨幅过大,工信部都不得不出手调控价格,那么回顾2022年上半年,锂电产业链一众原材料具体表现如何?

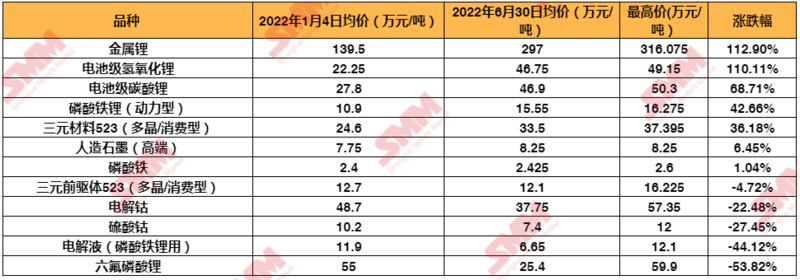

SMM整理了自2022年1月4日到6月30日各品目的现货均价变动情况,从其中可以发现,上半年涨幅最大的竟然不是此前屡刷存在感的电池级碳酸锂,而去年的“涨价王”六氟磷酸锂,今年现货报价也是接连下行,直逼25万元的关口。

从上述表格可以看到,金属锂是一众品目中涨幅最高的存在,其从年初的139.5万元/吨涨至297万元/吨,最高一度涨超316万元/吨,上半年涨幅达112.9%。

而看似价格并不显眼,只是默默跟随碳酸锂上行的电池级氢氧化锂,此次反而一鸣惊人,从年初的22.25万元/吨涨至6月底的46.75万元/吨,涨幅达110.11%,最高触及49.15万元/吨。

至于电池级氢氧化锂,则从年初的27.8万元/吨涨至年中的46.9万元/吨,涨幅达68.71%。

值得一提的是,碳酸锂在3月中旬最高一度冲上50.3万元/吨,而进入2022年碳酸锂涨势凶猛的原因,主要是今年1、2月份碳酸锂供应因青海地区盐湖低温停产以及企业开工率低等原因,供应严重不足。

而自3月下旬开始,锂价此前快速上行的态势终是被按下暂停键,一方面是受疫情影响,终端、电池开工受阻,同时,高企的镍价也影响了三元方面的需求;此外,高库存也是锂盐价格暂停的一大诱因,年末冲量力度大,外采订单减少,材料整体开工降低,对锂盐需求减少。

同时,工信部也联合多部门及动力电池上下游企业在3月16、17日召开锂行业运行座谈会,共同探讨动力电池上游原材料涨价的问题。会议提到,上下游企业要加强供需对接,共同引导锂盐价格回归理性。

受3月下旬爆发的疫情等因素影响,锂电产业链多品种材料在彼时价格都迎来了一波下行。

以三元前驱体为例,据SMM调研统计,二季度受长三角疫情影响,某头部车企停产2个月,彼时车企对三元前驱体企业订单下滑,虽6月产量有所恢复,但依旧不能抹消此前的颓势;另一方面,春节后锂价大涨,消费及小动力市场价格敏感度较高,对价格上涨接受度较低,采购意愿减弱,叠加二季度疫情影响,三元前驱体上半年消费市场整体需求清淡。

SMM调研显示,目前前驱体企业产能过剩明显,为保持较高开工率,前驱体企业零单出货价格偏低,三元前驱体市场成交价一路走低。

六氟磷酸锂方面,作为去年的“涨价王”,六氟磷酸锂现货报价在3月达到历史高点59.9万元/吨之后便开始一路下跌,6月底其现货均价已跌至25.4万元/吨。

究其原因,疫情影响下游需求依旧是罪魁祸首,而近期,随着部分厂家新增产能的持续落地以及一些新厂的加入,原本严重供不应求的六氟磷酸锂目前供应比较充足,头部企业新增产能也在正常爬坡。

7月27日,SMM最新现货报价显示,六氟磷酸锂原料碳酸锂和PCl?的价格近期有所上行,叠加下游需求持续恢复,六氟磷酸锂价格再度开始小幅上涨,单日上涨500元报25.5万元/吨。

而钴方面,自今年3月中旬后极端镍价影响导致钴的需求减弱,4月国内钴价一落千丈,而6月底供给过剩也是电解钴价格下跌的基本原因,另外MB价格大幅跳水国内情绪面看跌,也在催化着电解钴价格的下行。

截止6月30日电解钴从年初的48.7万元/吨跌至37.75万元/吨,跌幅达22.48%。

据SMM最新分析,电解钴市场,SMM预计8月电钴产量将持续上行,而需求端表现并不亮眼,叠加情绪面海外价格下行影响国内钴市场以及国内新能源钴盐市场较为低迷也对电钴市场产生影响,SMM预计8月国内电解钴将面临过剩局面,叠加情绪面催化,电解钴价格或将继续下行。

锂方面,SMM预计, 随着国内锂盐企业产能释放,叠加海外锂盐增量逐步释放,下半年供应或将在三季度基本满足需求,四季度或因年末抢装及备货等因素,供需缺口将有所放大,对于锂盐价格存在一定上行驱动。

免责声明:本文仅代表作者个人观点,与中关村新型电池技术创新联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中关村新型电池技术创新联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。电话:010-62899890 邮箱:119@battery100.org