1月11日,公安部交通管理局发布消息称,截至2022年底,全国新能源汽车保有量达1310万辆,占汽车总量的4.10%,扣除报废注销量比2021年增加526万辆,增长67.13%。2022年全国新注册登记新能源汽车535万辆,占新注册登记汽车总量的23.05%,与上年相比增加240万辆,增长81.48%。

随着新能源车渗透率的不断提升,主机厂对于动力电池的需求也持续上涨,叠加储能市场愈发火热,电池新能源产业链“扩产潮”仍在继续。

根据上市公司公告及公开报道,我们统计了2022年电池新能源产业链投资扩产项目相关情况,统计在内的419个项目中,361个公布投资金额,投资总额逾2万亿元。

具体来看,在锂电池领域,电池网统计在内的107个项目中,89个项目公布了投资金额,投资总额约9054.57亿元。

在正极材料及上游原材料领域,电池网统计在内的118个项目中,97个项目公布了投资金额,投资总额约5535.66亿元。

在负极材料领域,电池网统计在内的53个项目中,49个项目公布了投资金额,投资总额约1736.27亿元。

在电解液领域,电池网统计在内的53个项目中,41个项目公布了投资金额,投资总额约1001.92亿元。

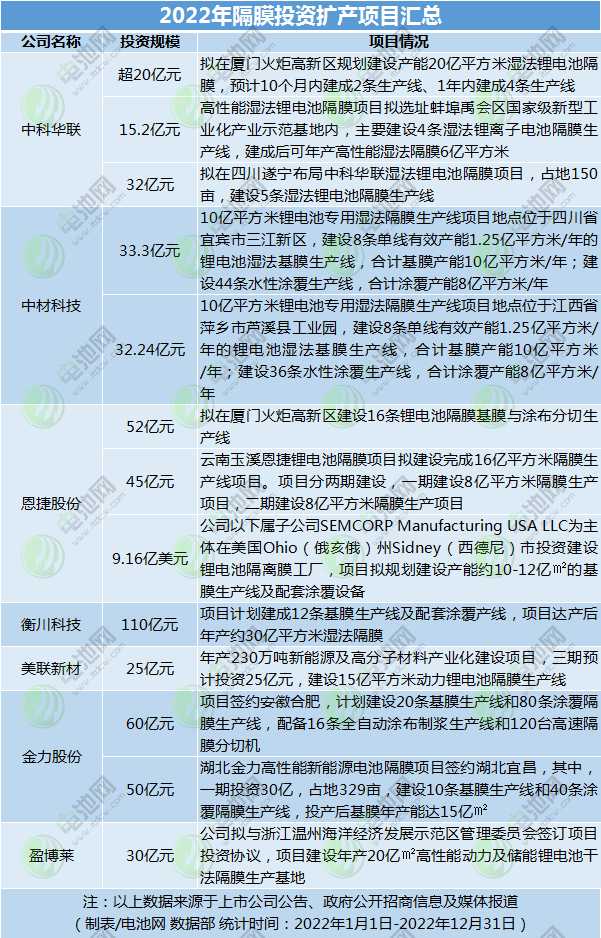

在隔膜领域,电池网统计在内的13个项目中,13个项目公布了投资金额,投资总额约566.77亿元。

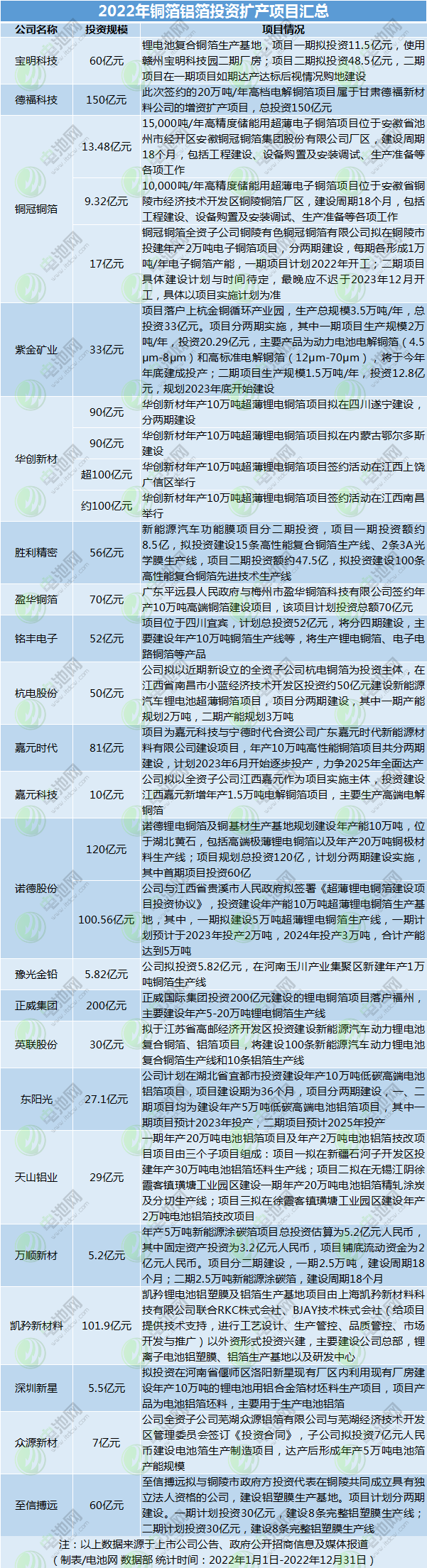

在铜箔、铝箔领域,电池网统计在内的28个项目中,28个项目公布了投资金额,投资总额约1673.88亿元。

在设备、电池结构件等领域,统计在内的49个项目中,其中46个项目公布了投资金额,投资总额约785.74亿元。

回首2022年,我们可以看到电池新能源行业有这样几个关键词:

一是“扩产”

在全球新能源大趋势下,新能源汽车以及储能应用的爆发使得电池需求迎来高增长期,电池产业链企业扩产信心大增,“扩产”依然是2022年电池产业链的关键词。

上述电池网统计在内的419个投资扩产项目中,百亿级投资频现:公布投资额的361个项目中,301个项目投资额超10亿元,占比逾8成,其中,78个项目投资额超100亿元。相比于2021年电池网统计的数据,总项目数量新增102个(2021年317个),公布投资额的项目中,投资额超10亿元的项目新增99个(2021年202个),其中,投资额超100亿元的项目新增34个(2021年44个)。

对于电池产业链企业而言,项目越早投产,产能越早释放,或许就可以在产能紧张时拿下关键客户,例如动力电池企业拿下关键车企客户,材料企业进入动力电池头部企业供应链;另外,产能规模化也是电池产业链较重视的一个方面,有利于锁定订单,提前占据市场份额,并为价格谈判提供筹码。

二是“抢矿”

自2021年锂资源价格上涨初见端倪的时候,买矿行为就已然开始,而当2022年锂价一路疯涨拉高电池成本开始,买矿这一行为也达到高潮。

2022年5月,四川雅江县斯诺威矿业发展有限公司54.2857%股权拍卖落锤,这场耗时六天五夜起拍价仅为335.29万元的资产竞拍最终以20亿元成交,价格翻近597倍。不过,由于成交人悔拍,该股权在11月再次进入拍卖环节,经过9轮拍卖,该股权拍卖价格再次达到20亿元,后因斯诺威矿业重整计划草案可能对拍卖的股权有重大影响,该股权拍卖中止,因此,“天价锂矿”斯诺威的股权拍卖至今仍悬而未决。

斯诺威锂矿遭争抢,反映出目前锂矿资源仍比较紧缺。当下电池新能源行业进入上行新周期,在锂矿供给周期性紧张、锂价疯狂飙涨的背景下,面对来自原材料端的成本压力,产业链企业纷纷开始“插手”上游原材料,改变以往传统的商业模式,包括电池企业、材料企业以及下游车企都积极下场抢矿。

据上述电池网统计的表格可以看出,2022年,有多家企业布局锂资源项目,其中,赣锋锂业、永兴材料、中矿资源、鞍重股份、龙蟠科技、盐湖股份、大众矿业等多家公司皆斥巨资投建锂资源项目。

不过,要注意的是,锂矿作为新能源时代重要的战略资源,各国鼓励开发锂矿的同时,也开始对锂矿开采设立门槛。2022年11月,加拿大政府宣布,中矿资源、盛新锂能和藏格矿业必须分别出售其在动力金属公司、智利锂业公司和超锂公司的股权,并表示是在咨询了关键矿产专家以及安全和情报界后做出的决定。

未来海外收紧对矿业的监管是趋势,为提升锂资源等战略资源的可控性,国内资源的开发亟待提速。

三是“一体化”

近几年,电池新能源产业链有一个明显的趋势是,上游原材料企业开始向下延伸,下游的电池企业与车企加速向上布局;此外,技术路线的融合也在提速,三元材料及前驱体领域生产商纷纷开始投建磷酸铁/磷酸铁锂项目,头部隔膜企业加速“干湿通吃”等等。

而在2022年,这一趋势继续加强,且诸多电池产业链企业在投资项目时会直接布局一体化项目,从上游材料到下游产品一应俱全。例如赣锋锂业投资300亿元投建新型锂电池基地及产业链配套项目,包括30GWh新型锂电池、年产7000吨金属锂项目、年产5万吨电池级锂盐及锂矿采选综合利用项目、年产5万吨氢氧化锂项目等;万润新能拟投资建设新能源材料及循环经济产业园项目,包括磷酸铁锂、磷酸铁、磷盐、磷酸、磷矿石等一体化产业链材料......

另外,受益于下游需求旺盛,2022年以来部分锂电材料价格大幅上涨,使得部分材料产品具备广阔的市场前景以及较高的产出回报率。因此,部分锂电材料头部企业纷纷开启扩产模式,同时也吸引更多玩家入局电池材料队列,以期望在未来分一杯羹。

四是“储能”

除了全球新能源汽车行业快速发展,储能在电力系统中的定位也愈发清晰。近几年随着技术的进步以及产能的扩张,风电、光伏包括锂电池的制造成本下降明显,目前,美国、欧洲等发达地区已基本形成储能市场化发展的机制,储能行业规模化发展的条件已日渐成熟。

另外,2022年2月,国家发改委、能源局正式印发《“十四五”新型储能发展实施方案》,进一步明确了“到2025年新型储能由商业化初期步入规模化发展阶段、具备大规模商业化应用条件”,“2030年新型储能全面市场化发展”的目标。同时,该文件也对发电侧、电网侧、用户侧储能均进行了明确的部署,未来一段时间,储能将进入一个高速增长期。

从上述电池网统计的表格中也可发现,储能电池已逐渐成为继动力电池、消费类电池又一大项目投资路线。例如海辰储能130亿元投建50GWh储能电池生产基地、鹏辉能源60亿元投建20GWh储能电池项目、德赛电池75亿元投建德赛电池20GWh储能电芯项目......

中金公司日前在研报中表示,2023年预期中美风光装机高增长驱动表前配储需求,欧洲能源危机户用居民电价维持高位驱动表后需求、表前大储项目增长亦有望迎来高增速,预计2023年全球储能锂电池需求量达189GWh,同比增长超60%。

在“双碳”目标牵引下,作为清洁能源发展关键的储能产业,正在迎来高速发展的历史性拐点,下一个万亿级蓝海市场加速到来。

五是“抱团”

从上述电池网统计的表格可以发现,2022年,动力电池企业与车企合作愈发深化,甚至部分电池工厂更是针对某家车企而建,例如宁德时代与吉利、青山与上汽、孚能与吉利、远景与宝马等等。

此外,多家材料企业联手打造一体化项目也成趋势,例如亿纬锂能/恩捷股份/云天化/华友控股联手在云南玉溪市建设新能源电池、锂电池隔离膜、磷酸铁及磷酸铁锂、铜箔项目等电池配套项目,总投资合计517亿元;伟明环保/永青科技/盛屯矿业/欣旺达拟合作在浙江温州市共同规划投资开发建设高冰镍精炼、高镍三元前驱体生产、高镍正极材料生产及相关配套项目,总投资191亿元;大中矿业/国城控股/上海锦源晟/景成投资计划在内蒙古赤峰市克什克腾旗计划投资约200亿元,打造锂电全产业链“低碳”产业园区......

产业链之间的纵向整合与企业相互结为战略联盟的趋势,不仅可以稳定原材料的供应以及成本问题,为企业带来比较显著的降本效应,同时也可以扩宽自己的产业链。

结语

近几年,电池产业链投资扩产热情愈发高涨,投资金额以及产能规划越来越高,对企业而言,当下正处于全球新能源爆发期,扩张的一方面是客观需求的支撑,另一方面则是说明行业整体暴利期已成为过去式,盈利主要依靠规模效应、技术的提升以及成本的降低。

免责声明:本文仅代表作者个人观点,与中关村新型电池技术创新联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中关村新型电池技术创新联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。电话:010-62899890 邮箱:119@battery100.org