中汽协数据显示,11月,我国新能源汽车月度产销首次双超百万辆,分别完成107.4万辆和102.6万辆,同比分别增长39.2%和30%,市场占有率达到34.5%。1-11月,新能源汽车产销分别完成842.6万辆和830.4万辆,同比分别增长34.5%和36.7%,市场占有率达到30.8%。

11月,汽车市场热度延续,借助“双11”大促等消费浪潮,购车需求进一步释放,市场表现持续向好、超出预期。

另据中国汽车动力电池产业创新联盟数据,11月,我国动力和储能电池合计销量为84.2GWh,其中,动力电池销量为68.1GWh,储能电池销量为16.0GWh,储能电池销量增速略快于动力。1-11月,我国动力和储能电池合计累计销量为641.8GWh。其中,动力电池累计销量为554.1GWh,储能电池累计销量为87.6GWh。

受益于新能源汽车销量的持续增长以及储能应用进入高速发展阶段,电池装机需求增幅明显,电池产业链企业都在加快产能扩张步伐,包括锂电池、电池材料、新型电池技术等多个领域的投资热情不断增长。

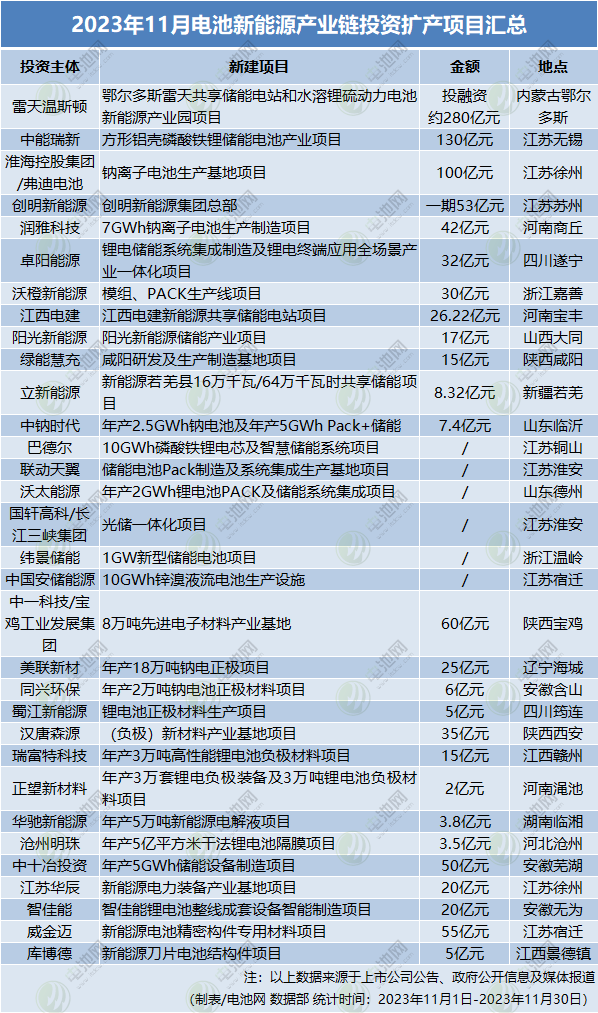

据不完全统计,11月,国内电池新能源产业链企业相继公布的新投建项目达32个,其中有26个项目公布投资金额,整体投资高达1046.24亿元,相比上月有所增长(10月国内电池新能源产业链企业相继公布的新投建项目24个,其中有21个项目公布投资金额,整体投资高达819.12亿元)。

既忧过剩,又忙扩产

对于能源行业而言,周期变化是一个躲不过的现象。

自2021年开始,新能源行业进入新一轮的高景气周期,从新能源汽车销量、动力电池装机量以及头部企业扩产节奏都能看出,整个新能源行业的热度水涨船高。不过,进入2023年之后,虽然行业整体向好,但随着产能过剩、原材料价格下跌、企业内卷等多种因素,新一轮行业洗牌已经开始调整,“赚钱难”已成为常态。

“行业依然是一个好行业,但经过一个周期的野蛮生长后,总是要经历一个疼痛的调整期。在寒冬里,提前准备好羽绒服的人,都会过得惬意舒适。”近日,航盛锂能黄继宏在与电池网交流时表示,“在未来,希望这个行业可以进入到一个良性的竞争态势里,通过不断提升自身竞争力来推动整个产业的进步,而非一味地打价格战,这并不是一个能长久的做法。

我们注意到,今年上半年,电池企业库存压力增大,不少企业主动减产以消化库存,导致电池企业产能利用率大幅下滑。不过,即便是在内卷、业绩整体承压的时期,国内电池新能源产业链企业扩产、签约的利好消息依然接连不断。

通过上述表格可以发现,11月国内电池新能源产业链投资项目仍是主要围绕电池领域,且主要为储能电池。统计在内的32个项目当中,电池项目有18个,占比56%;其中投资金额破百亿的项目共有3个,分别为雷天温斯顿拟投建的鄂尔多斯雷天共享储能电站和水溶锂硫动力电池新能源产业园项目(投融资约280亿元)、中能瑞新的方形铝壳磷酸铁锂储能电池产业项目(130亿元)以及淮海控股集团携弗迪电池共建的钠离子电池生产基地项目(100亿元)。

在行业内激烈的竞争态势下,无论新老玩家,都正被逼卷进一场残酷的扩张竞赛当中,当前,电池厂商加紧备战产能赛,头部企业豪掷百亿,二三线公司快速追赶,包括很多新入局玩家也在快马加鞭,毕竟有效产能将是未来衡量一个电池企业生产实力的标准之一。

另外,除电池项目以外,在材料、设备领域,也有多个投资数十亿的项目签约落地。例如中一科技携宝鸡工业发展集团投资60亿元打造8万吨先进电子材料产业基地;汉唐森源35亿元(负极)新材料产业基地项目落地陕西西安;中十冶投资集团年产拟50亿元投建5GWh储能设备制造项目等。

要注意的是,规划中的产能是否全部顺利落地,还存在一定的不确定性:一是对企业的资金实力提出很高要求;二是市场随时变动,实际建设多少,更是高度不确定的。

“2023年的关键词是产能结构性过剩和去库存”。伊维经济研究院研究部总经理、中国电池产业研究院院长吴辉近日分析,在产能方面,根据EVTank最新数据,截止到2023年6月底,纳入EVTank统计范围的全球46家动力(储能)电池企业的实际产能已经达到2383.6GWh,其中78.8%的产能来自中国国内,海外动力电池产能仅占21.2%。到2026年年底,全球46家纳入统计范围内的企业的规划合计产能将达到6730.0GWh,相比2023年上半年的实际产能增长182.3%。

“这个产能大概率会投产,并且很多企业已经开工建设。不过也会有一个动态调整的过程,比如在行业整体过剩的情况,有的项目就不建了。”吴辉表示。

值得注意的是,近日,天奈科技就曾公告,公司拟在四川省成都市下辖的彭州市依法设立子公司并投资建设天奈科技西部基地项目,该项目拟建设碳纳米管及相关复合产品生产项目以及研发中心,固定资产总投资约30亿元。

不过,签署投资合作相关协议后,由于签订的协议无法按预期计划推进,无法满足天奈科技对产能扩充的规划,不利于公司长期发展战略。综合考虑公司产品产能布局进展,经审慎分析,与彭州市人民政府协商一致,公司拟与彭州市人民政府解除已签署的《项目投资协议书》及相关补充协议并拟签署《解除合同协议书》。

有业内人士表示,由于今年以来上游原材料价格持续暴跌,驱动电芯价格下降,疯狂扩张会加速市场产能过剩的程度,行业淘汰赛也会更快到来。因此,电池产业链企业应适度布局产能,警惕盲目扩产、投资过热。

当然,对于电池产能过剩这一话题,也有多家企业回应,先进产能永远不会过剩。

太平洋证券日前研报分析,目前多家锂电池企业在2023-2024年集中释放产能,产能面临过剩。证监会要求,阶段性收紧IPO节奏、对大市值上市公司的大额再融资实施预沟通机制、引导上市公司合理确定再融资规模。我们预计新政策下,产业链部分新建或扩建产能的规划或将延迟或取消,无效的产能扩张有望得到抑制,加速过剩产能出清,利好拥有优质产能的龙头企业。

此外,“从主机厂角度看,都在逐步地扩大供应商朋友圈,增加二供三供的供应比例。”吴辉近日分析称,多重因素影响下,企业竞争格局正在并且继续发展变化:随着行业的逐步成熟,竞争的逐步加剧,垄断竞争的格局将被打破,可以预见的是第二梯队的电池企业市场份额将逐步提升;另外,包括整车企业、外资企业、新进入企业等在内的电池公司也将在现有的动力电池份额中分得一定的市场。

创新技术,海外拓展

面向不同的应用场景,新电池的量产也在提速。我们注意到,除了产能优势,在当下的市场环境下,新技术的导入周期是市场更为关注的要素。

12月12日,在蜂巢能源第四届电池日上,蜂巢能源董事长兼CEO杨红新提到:“在产能结构过剩、电池价格快速下降的大环境下,很多企业的经营都面临巨大的挑战,虽然2024年整个市场存在着很多结构性的问题,有很多卷,但是下定决心、认准方向、坚定我们的脚步,只要努力一定可以取得成功,前提是我们通过技术创新实现产品的领先。”

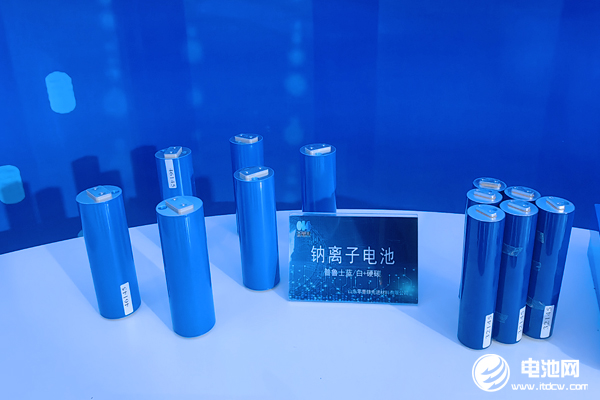

近一两年来,电池在各个应用场景下的“内卷”不断加剧,从技术到特性再到价格,包括各种新型电池技术创新研发的脚步也逐步加快,为产业格局的重塑带来一股新变量,钠电池、固态电池等相关项目频频落地。

11月,也有多个钠电池产业链相关项目签约。11月28日上午,美联新材控股子公司辽宁美彩新材料有限公司与辽宁海城市政府共同签署《招商引资协议》,双方合作建设年产18万吨电池级普鲁士蓝(白)钠电池正极材料生产基地,项目总投资25亿元,该项目分三期建设;

11月18日下午,淮海控股集团与弗迪电池有限公司签约的钠离子电池项目计划总投资100亿元、年产能30GWh,将打造全球最大的微型车钠电系统配套商;

11月14日,中钠时代项目签约仪式举行项目总投资7.4亿元,占地100亩,主要建设内容为年产2.5GWh钠离子电池及年产5GWh Pack+储能;

11月11日,同兴环保公告与安徽含山经济开发区管理委员会签订了《投资合作协议书》,拟投资约6亿元,在安徽含山经济开发区分两期建设年产2万吨钠离子电池正极材料项目,产品广泛应用于低速车、启动电源及储能等领域;

11月8日,河南商丘豫商经济技术开发区管委会与润雅科技合作项目签约仪式举行,双方将共同建设7GWh钠离子电池生产制造项目,项目总投资42亿元。

全球碳中和趋势下,电池需求日益旺盛,但锂电池本身存在生产成本偏高、关键原材料储量紧缺等缺点,因此发展钠电池对我国减少锂资源对外依存度具有重要的战略性意义;同时,在储能、低速电动车高速发展的背景下,钠电池具有更多优势,钠电产业也由此迎来高速发展的历史机遇。

除了新型电池技术的研发布局,海外拓展也成为产业链企业做大做强的关键一步。

“新能源汽车产业,与光伏产业有一定相似之处,表现在中国产能及成本优势很大,在全球市场都有很强的竞争力。”多氟多新能源科技有限公司总经理许飞近日分析称,“区别则在于中国新能源汽车产业链对海外市场依赖度还不算高,经过近两年快速扩张,产能过剩较为严重,在国内市场相对饱和的情况下,消费增速有所减缓。”

近期,海外各国电池新能源产业支持政策密集出台。12月13日,韩国、印尼、日本三国同时发布电池新能源产业重金激励政策。韩国政府公布了一项38万亿韩元(约合290亿美元)的财政计划,旨在未来五年内帮助当地电动汽车电池制造商实现供应链多元化;印尼政府公布修订后的电动汽车制造激励政策,承诺在当地建厂的电动汽车生产商将获得包括进口税减免、奢侈品销售税减免和地区税减免在内的激励措施;日本政府计划提供为期10年的税收激励措施,以促进电动汽车生产和半导体设备制造等五个领域的大规模生产。

在许飞看来,我国新能源汽车及电池产业想要保持稳定增长,就必须进行海外市场扩张,与此同时,也将提高对海外市场的依赖度。

目前国内主流新能源车企已先后完成新能源汽车海外布局,海外市场即将成为下一个战场。长远来看,无论国内还是海外市场,企业布局的重心还是争取客户,对电池新能源产业链企业而言,重要的是如何巩固市场地位,增强核心竞争力,保障在新一轮竞争中不掉队。

免责声明:本文仅代表作者个人观点,与中关村新型电池技术创新联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中关村新型电池技术创新联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。电话:010-62899890 邮箱:119@battery100.org