图片来源:比亚迪储能

伴随着欧洲能源危机以及国内强制配储的政策驱动,储能行业从2022年一路升温,更是在今年愈发火爆,成为名副其实的“明星赛道”。面对这样的趋势风口,自然使得大批企业以及资本争先恐后的进入,试图在行业高速发展期抢占先机。

不过,储能行业的发展并没有预想中的那么美好,从“行业升温”到进入“厮杀阶段”也仅仅只有短短两年的时间,行业拐点转眼就到。

显而易见的是,储能行业野蛮生长周期已过,大规模洗牌已无法避免,市场竞争环境对于技术薄弱、成立时间短、公司规模较小的企业而言,愈发不友好。

一哄而上,储能安全谁来兜底?

作为构建新型电力系统的关键支撑,储能在能源存储与平衡、电网调度、可再生能源利用等领域发挥着至关重要的作用,因此储能赛道的火热,与政策所驱动的市场需求有很大关系。

在市场整体处于供不应求的情况下,近年来,包括宁德时代、比亚迪、亿纬锂能等在内的老牌电池企业,以及海辰储能、楚能新能源等储能生力军均开始围绕储能电池大幅扩产,提振了储能领域的投资热情。不过,由于2021-2022年期间头部电池企业已基本完成主要产能布局,从整体投资企业来看,今年积极投资扩产的主体多为此前尚未进行产能布局的二三线电池企业以及新入局玩家。

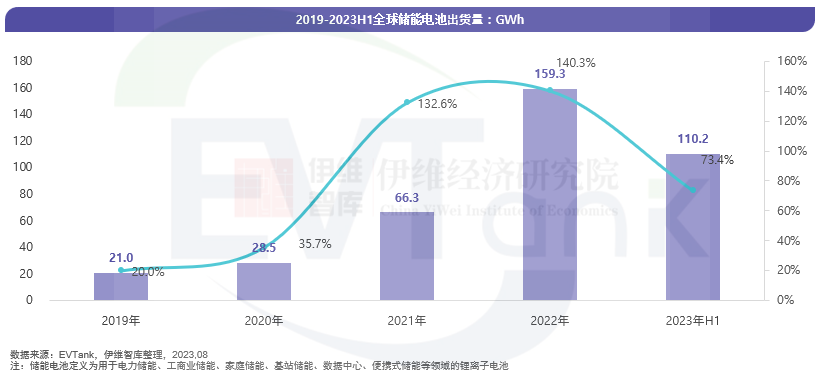

随着储能产业快速发展,储能电池正成为各路企业的“必争之地”。据研究机构EVTank、伊维经济研究院联合中国电池产业研究院共同发布的《中国储能电池行业发展白皮书(2023年)》数据显示,2023年上半年,全球储能电池出货量达到110.2GWh,同比增长73.4%,其中中国储能电池出货量为101.4GWh,占全球储能电池出货量的92%。

储能赛道的巨大前景以及多重利好之下,有着越来越多的新玩家涌入,且新增数量惊人。据企查查数据显示,在2022年之前,历年储能行业新成立企业数量从未破万,而2022年新成立企业数量一举达到3.8万家,且今年新成立企业会更多,火热程度可见一斑。

正因如此,在储能企业蜂拥而至、资本强势注入的背景下,产业资源集中涌入电池赛道,产能过剩现象愈发明显。值得注意的是,新投项目当中不乏一些跟风者,宣称投建产能一家比一家大,一旦供需关系扭转之后,是否会迎来大洗牌?

有业内人士表示,本轮储能布局热潮很大原因在于对储能未来市场预期太高,导致部分企业在看到储能在双碳目标中所扮演的角色后,纷纷选择投资扩产、跨界入局,沾边的不沾边的都在做储能业务,做好做不好先做了再说,以致于行业乱象丛生,安全隐患突出。

我们注意到,近期,特斯拉位于澳大利亚的储能项目时隔两年再次发生火灾。消息显示,位于罗克汉普顿的博尔德库姆电池项目,40个大型电池组中其中一个起火,在消防员的监督下,电池组被允许燃烧殆尽。据了解,2021年7月底,澳大利亚另一个采用特斯拉Megapack系统的储能项目也曾发生火灾,火势持续了几天才被熄灭。

除了大型储能电站失火外,近些年户用储能也事故频发,整体来看,海内外储能事故频次还处于一个比较高的阶段,事故原因多是由电池引起,尤其是投运多年之后的储能系统。而且,近些年发生事故的储能项目所用电池也有部分来自于头部电池企业,可见即便是资历深厚的头部企业,依然无法保证一定不出现问题,更何况一些新入局企业。

图片来源:宁德时代

近日,宁德时代首席科学家吴凯在外演讲时曾表示,“新型储能产业快速发展,正成为新的增长极,这几年不但做消费电池和汽车电池的开始做储能电池,其他行业如地产、家电、服装、食品等都纷纷跨界做储能。行业百花齐放是好事,但是我们也要看到一哄而上的风险。”

由于不少跨界玩家的入局,一些缺乏核心技术、以低成本制造产品的企业,很有可能生产出低端储能,甚至无法做好后期维保,一旦造成严重事故,容易导致整个储能行业的发展都大幅减速。

在吴凯看来,新型储能的发展,不能图一时之利,要谋长久之计。

举个例子,今年已经有多家上市公司跨界储能电池之路“夭折”,包括一些中小企业日子也并不好过,倘若这些公司逐渐退场,已经实际搭载应用的储能产品,安全问题谁来兜底?

价格内卷,行业生态如何维护?

从古至今,行业内卷最典型的特征之一就是“价格战”,不管哪个行业都是如此,只要便宜就一定有市场。因此从今年以来,储能行业的价格战愈演愈烈,其中不乏很多即便亏本也要抢订单的企业,主打低价策略。

我们注意到,从去年开始,储能系统中标价格便开始持续走低。公开竞标公告显示,2022年年初,储能系统中标价格高峰曾达到1.72元/Wh,到年底则降至1.5元/Wh左右,进入2023年更是逐月下跌。

据了解,国内储能市场高度看中企业的业绩表现,因此部分企业宁愿报价接近成本价格,或者低于成本价格也要抢订单,否则在后期的竞标的过程中更加没有优势。例如,在中国能建2023年度磷酸铁锂电池储能系统集采项目中,比亚迪分别在0.5C和0.25C标段报了0.996元/Wh和0.886元/Wh的最低价。

有分析认为,之所以给出最低价,或许是比亚迪此前储能业务重心主要放在海外,低价竞标是比亚迪发力国内储能市场的信号。

据国金证劵研报显示,今年10月份国内锂电池储能系统中标项目合计1127MWh,中标项目主要为大型能源企业集采和共享储能项目,同时也有少量风光配储项目定标。1-10月国内锂电池储能系统中标规模已达到29.6GWh,10月2小时储能系统加权中标均价0.87元/Wh,较9月均价下降0.08元/Wh。

值得一提的是,近日,国家电投2023年度储能系统电商化采购部分开标,该招标的总采购规模为5.2GWh,包括4.2GWh磷酸铁锂储能系统和1GWh液流电池储能系统。其中在0.5C系统报价中,最低价格已经到了0.644元/Wh。

另外,储能电池价格更是一降再降,根据最新招标情况看,储能电芯集采价格已经达到0.3-0.5元/Wh的区间,趋势正如楚能新能源董事长代德明此前所言,到今年年底储能电池将以不超过0.5元/Wh的价格销售。

从产业链角度来看,引起储能行业价格战的原因有多方面,一是头部企业大幅扩产、新进玩家大幅跃进,使得竞争格局混乱,企业以低价抢夺市场;二是技术的不断发展,推动储能电池的降本;三是原材料价格震荡走低,行业整体降价也是一种必然结果。

另外,今年下半年以来,海外户储订单开始退步,尤其是欧洲地区。部分原因来自于欧洲整体能源价格已经下降至俄乌冲突前的水平,同时当地政府也出台政策稳定能源供应,因此储能降温是正常现象。此前海内外储能企业所扩充的产能无处释放,积压库存也只能低价甩卖。

价格战对于行业的影响是一系列的:上游供应商在价格下跌的背景下,业绩持续承压,容易对于公司的经营、研发产生影响;而下游采购方则会对比价格优势,容易忽视掉产品性能亦或是安全问题。

当然,这一轮价格战所带来的或许就是储能行业的大洗牌,并且可能会加大行业内的马太效应。毕竟不论什么行业,龙头企业所具备的技术优势、资金实力、产能规模是中小企业所无法持续对抗的,价格战打的越久,对于大企业而言就越有利,二三线企业就越没有精力和资金去做技术升级、产品迭代、扩产产能,使得市场集中度越来越高。

各路玩家疯狂涌入,产品价格一跌再跌,储能标准体系并不完善,叠加不可忽视的安全隐患,目前整个储能行业这种内卷的状态,确实有所阻碍产业的健康发展。

大储能时代,生意经该怎么念?

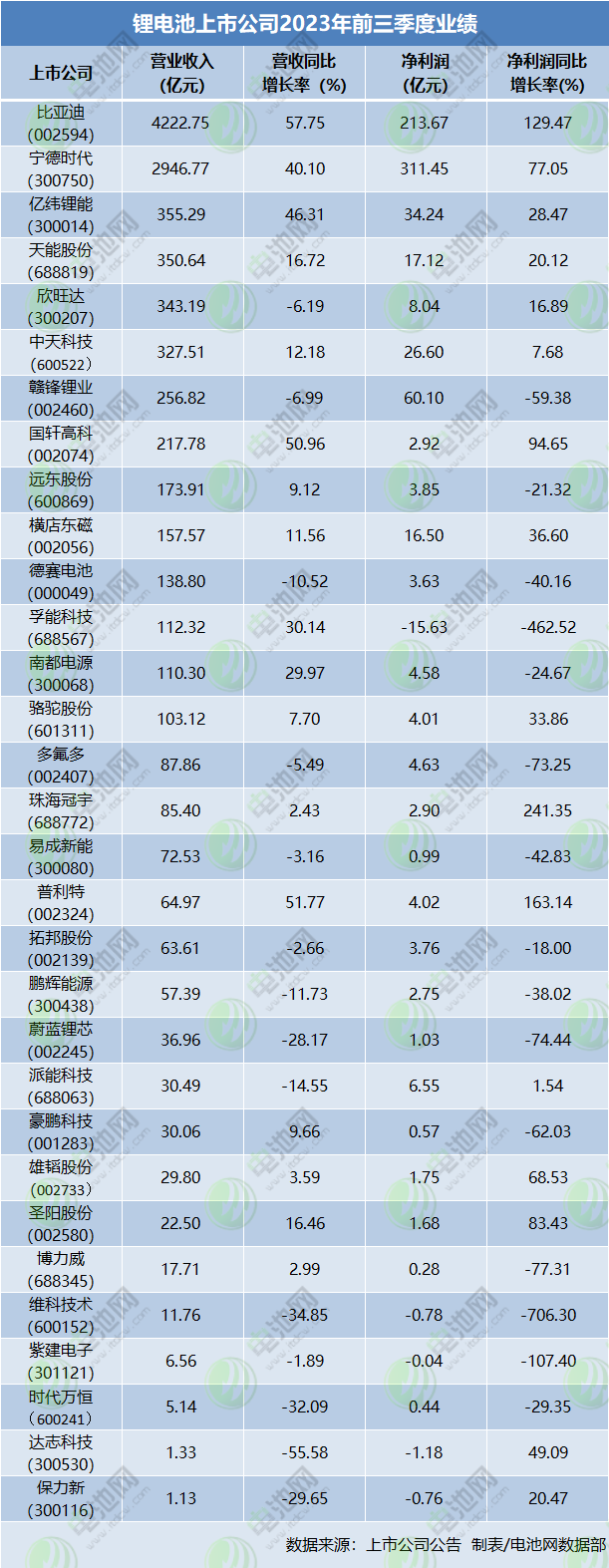

据梳理的A股锂电池上市公司(仅中游电池制造环节公司,不包含上游材料及设备领域公司)2023年前三季度业绩情况来看,统计在内的31家上市公司营收总和为1.04万亿元,净利润总和为719.66亿元,12家实现营收与净利双增长。

不容忽视的是,统计在内的锂电池上市公司中,前三季度营业收入同比正增长的仅有17家,占比约54.84%;增幅最高的为比亚迪,达57.75%。

总体来看,今年以来,动力电池与储能电池需求虽然依旧保持增长,但增速已放缓,而消费类及小动力电池领域因前期持续去库存,需求未见明显修复,叠加前述三类电池市场均存在不同程度的低价竞争情况,以及上游原材料价格大幅波动等多因素糅杂之下,锂电池上市公司整体业绩承压。

当然,储能产业正在迎来大爆发,以锂电池为代表的电化学储能将在储能产业中占据主要地位,这已是一个确定性事件。有业内人士表示,储能行业的现状跟当年的钢铁、光伏等领域如出一辙,行业利好催生产能过剩,价格战更是无法避免。

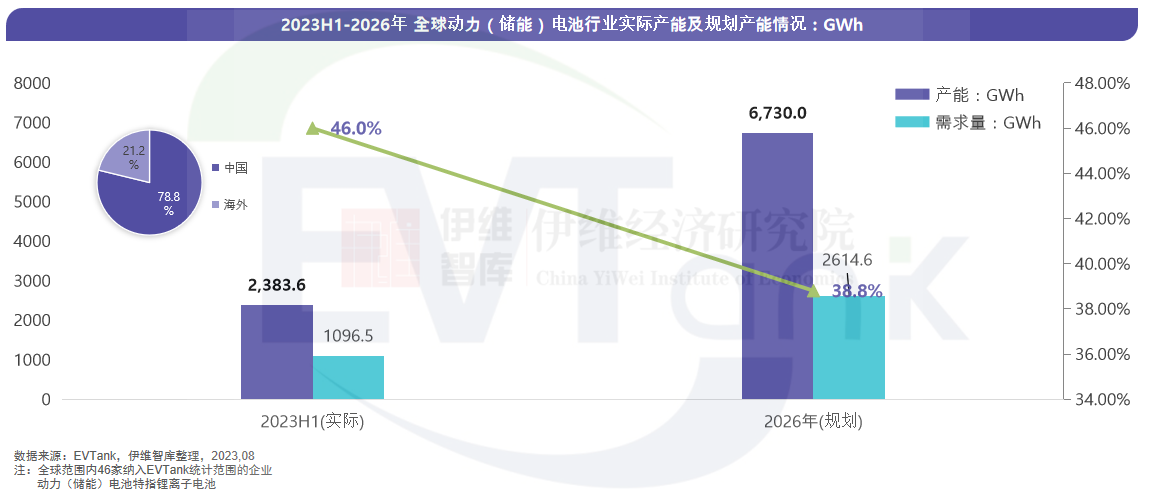

据EVTank预计,2023年和2026年全球动力(储能)电池的需求量将分别为1096.5GWh和2614.6GWh,全行业的名义产能利用率将从2023年的46.0%下降到2026年的38.8%。EVTank表示,随着行业产能的快速扩张,整个动力(储能)电池行业的产能利用率指标堪忧。

近日,就锂电池行业拐点,亿纬锂能在接待机构调研时表示,从今年三季度开始,预计第四季度,锂电池行业达到更加理性和良性的发展阶段。总体来看,行业分化今年就会到来,好的会更好,不能盈利的企业可能将面临更加艰难的处境,无法取得盈利的企业,其存在价值会持续下降。当前阶段,电池企业需要做到高质量发展,去拼技术、拼质量、拼效率、拼数字化,这才是良性的发展方式。

至于价格战,任何一个行业都无法避免,如果哪家企业在不牺牲产品品质的前提下实现降本增效,那对于行业的发展其实是有推动作用的;但如果是无序竞争,宁愿牺牲产品性能品质也要抢订单,那也经不起时间的考验,尤其是储能并不是一次性产品,需要长时间运行维护,与安全性所挂钩,也与企业名誉息息相关。

关于储能市场的价格竞争,亿纬锂能认为,价格竞争一定是有的,但仅存在于部分企业之中,只会降价而不具备产品、技术持续迭代能力的公司,无法长久跻身更好的市场竞争中去。宁德时代也曾回应,目前国内储能市场存在一些低价竞争的情况,公司依靠产品本身的性能和品质参与竞争,而非低价策略。

有统计数据显示,全国已有数十个省市相继公布储能发展规划,国内储能市场正处于从应用初期走向规模化应用的关键期,其中电化学储能发展空间巨大,也在一定程度上刺激了产业链上下游加快布局相关产业。不过,就目前国内应用场景来看,大多还停留在强制配储的阶段,配而不用、利用率不高的情况较为显著。

11月22日,为规范新型储能并网接入管理,优化调度运行机制,充分发挥新型储能作用,支撑新型能源体系和新型电力系统建设,国家能源局组织起草了《关于促进新型储能并网和调度运用的通知(征求意见稿)》,并向社会公开征求意见。其中包括加强新型储能项目管理、做好新型储能并网服务、以市场化方式促进新型储能调用等。

而海外市场方面,虽然户储订单开始降温,但能源危机所引起的巨大需求回落是正常现象,在工商业储能以及大储方面,海外市场需求依旧不减,近期,宁德时代、瑞浦兰钧、海辰储能、南都电源等企业都相继宣布获得海外市场大额储能订单。

国金证券日前研报分析,储能在越来越多地区实现经济性,同时国内对于新能源配储的要求和比例持续提升,欧洲对于大储政策支持力度的增强,中美关系的边际改善,有望推动明年大储及用户侧储能的快速发展。

亿纬锂能预测,2024年,储能行业的增速预计会加快,因为电池价格下降到目前位置,已经具备较好的经济性,海外市场对于储能的需求预期还会保持较高的增长。

巨头扎堆入局,大储能产业生意经该怎么念?针对这一热点话题,2023年12月4日-7日,ABEC 2023 |第10届中国(深圳)电池新能源产业国际高峰论坛将特设专场主题演讲,届时,将有来自海内外电池新能源上中下游全产业链的矿产资源、正负极材料、电解液及溶剂、隔膜、铜箔铝箔、结构件,锂电池、钠电池、燃料电池、固态电池等电池制造商、充电换电、半导体及芯片、新能源车厂、储能等行业的企业家、专家、教授、知名投资人、主流媒体以及政府机构等600+嘉宾出席盛会,掀起头脑风暴,点亮思维。截至目前,ABEC 2023丨第10届电池“达沃斯”论坛最新参会名录已经公布,论坛演讲嘉宾阵容与最新日程也已更新。

结语:

储能一词,近两年出现的确实太高频了,以至于大批跨界玩家进入,发展速度有些超出预期,甚至已经透支未来需求。

EVTank分析,锂电池行业总体产能过剩仍然是结构性的问题,且随着动力(储能)电池行业的逐步成熟,竞争日益激烈,部分企业将被淘汰出局或者终止部分规划产能,从而使得整个动力(储能)电池行业的供需处于动态平衡的状态。另外,从电力行业“五大六小”的招标公告来看,目前行业逐渐重视储能的安全性,尤其是对于电芯产品都给出了明确的性能要求。

储能的未来与新型电力系统密不可分,未来,技术升级、长时储能、安全稳定等要素也将成为储能市场的关键发展方向,接下来的洗牌期将极为残酷,潮水退去之后,便知谁在裸泳。

免责声明:本文仅代表作者个人观点,与中关村新型电池技术创新联盟无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明 “来源:XXX(非中关村新型电池技术创新联盟)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。电话:010-62899890 邮箱:119@battery100.org